Торговля криптовалютой не ограничивается централизованными торговыми платформами, такими как Binance, Gemini или Coinbase. Это может происходить и на децентрализованных криптовалютных биржах (DEX), которые хоть и немного ограничены в функционале, но при этом считаются более надежными, прозрачными и экономичными. Из данной статьи вы узнаете, что из себя представляют DEX, как они работают и чем отличаются от традиционных централизованных криптовалютных бирж (CEX).

Что такое DEX

DEX (Decentralized Exchange) — это одноранговая торговая площадка, на которой пользователи могут торговать криптовалютными активами напрямую друг с другом без посредников и передачи своих денег торговой платформе. Вместо посредников (банков, брокеров, платежных систем) DEX используют самоисполняющиеся смарт-контракты на основе блокчейна и открытого программного кода, которые проводят автоматический обмен активами с помощью депонирования средств, то есть инструмента эскроу.

Кроме того, в отличие от традиционных бирж, у DEX нет главного управляющего узла или сервера. Свои функции децентрализованные биржи распределяют между множеством взаимозаменяемых узлов (как это делают торрент-сети), что делает их менее уязвимыми для взломов, мошенничества и других вредоносных действий.

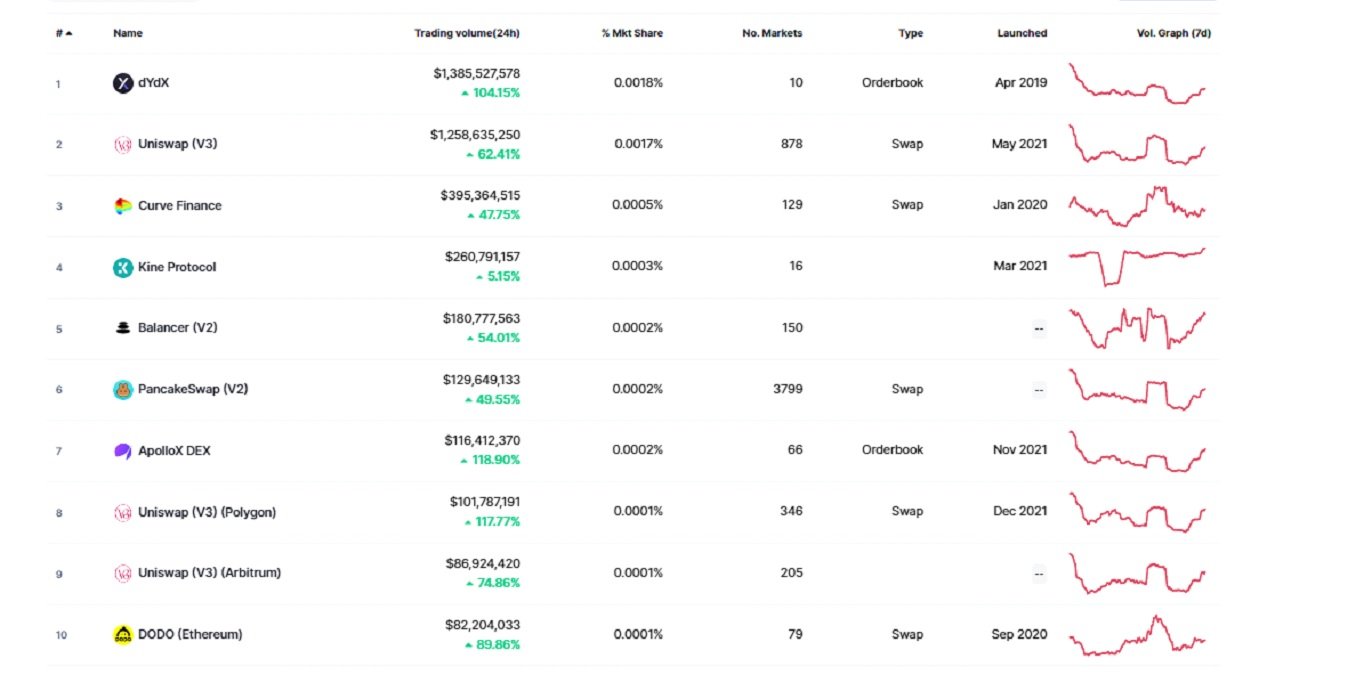

По данным Coinmarketcap на начало 2023 года, самыми популярными DEX являются Uniswap, dYdX Curve, Kine Protocol Balancer и PancakeSwap. Ежедневный объем торгов на этих децентрализованных биржах превышает 6,4 миллиарда долларов — более 70% всего рынка DEX. И принимая во внимание, что торговля на децентрализованных биржах — это более низкие комиссии и выше безопасность, можно прогнозировать, что количество трейдеров и объем транзакций в DEX будут только расти.

Какими бывают и как работают DEX

Существует несколько дизайнов DEX, каждый из которых предлагает различные преимущества и компромиссы с точки зрения набора функций, масштабируемости и децентрализации. Самые первые децентрализованные биржи были реализованы по типу OLX, Avito или Craigslist. Но они довольно быстро устарели и уступили место более продвинутым торговым платформам, использующим смарт-контракты и автоматические маркет-мейкеры.

Доски объявлений. Это такие площадки, как LocalBitcoins, Paxful и Remitano. Они предоставляют покупателям и продавцам криптовалютных активов возможность найти друг друга и совершить обмен в онлайне или при личной встрече. Для этого пользователю нужно зайти на сайт и либо создать свое объявление, либо найти предложение другого пользователя с нужными условиями (валюта, курс, сумма, способ обмена и и.д.).

Книги ордеров (в и вне сети). Это аналоги традиционных бирж с ордерами и биржевыми стаканами, например такие площадки, как AtomicDEX, Binance DEX, IDEX и EtherDelta. То, что делает их децентрализованными — это делегирование функций матчинга (автоматического сопоставления ордеров на продажу и покупку) смарт-контрактам и распределение полномочий между взаимозаменяемыми узлами.

Существует два типа DEX книги ордеров:

- Книги ордеров «в сети». На таких децентрализованных биржах каждая торговая операция обрабатывается смарт-контрактом, проверяется майнером и прописывается в блокчейне. Это требует немного больше времени, чем на централизованных биржах, но зато так намного безопаснее и надежнее.

- Книги ордеров «вне сети». На такого рода платформах операции обмена выполняются в блокчейне, но данные о транзакциях хранятся в другом месте. Их преимущество в том, что они позволяют удешевить и ускорить операции. Правда, передача записей о транзакциях во внешний источник всегда связана с рисками безопасности и рисками раскрытия конфиденциальности трейдеров.

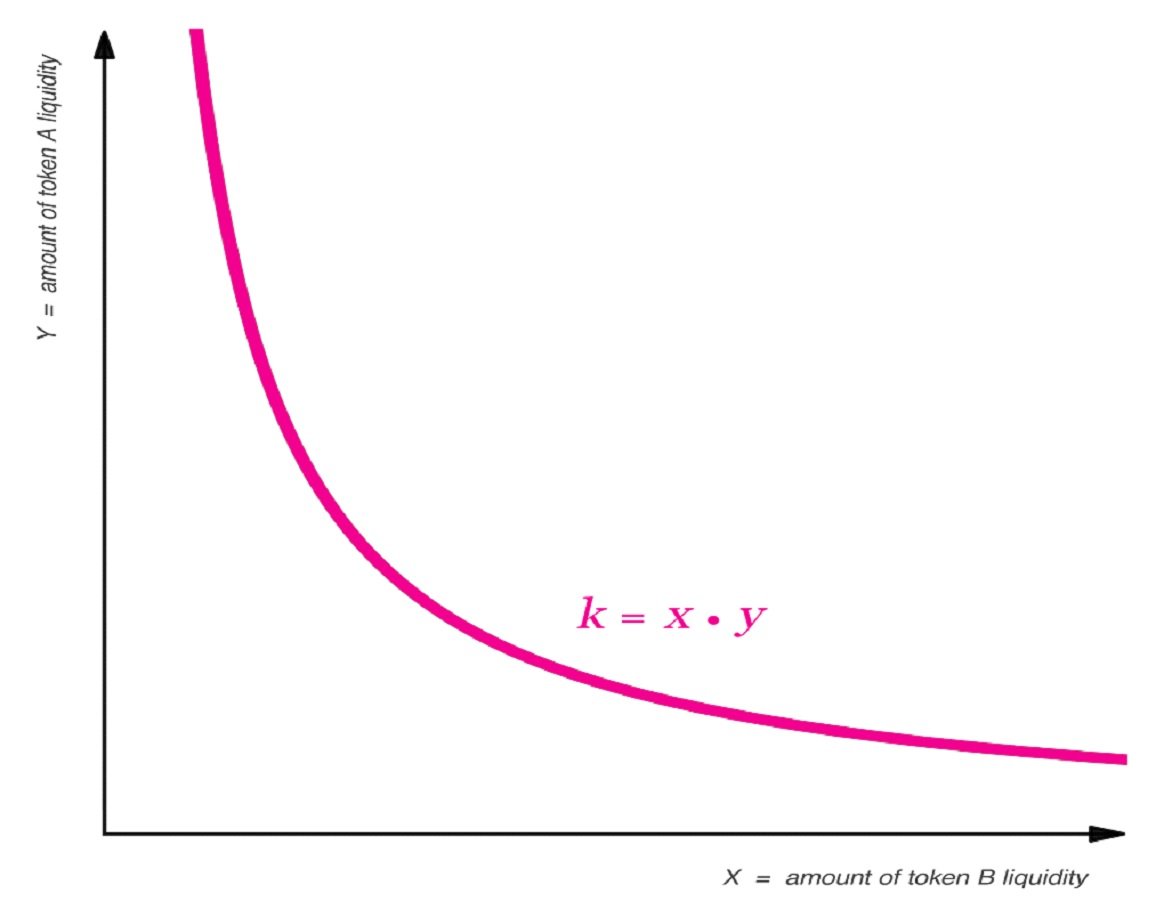

Автоматизированные маркет-мейкеры. Эти биржи решают проблемы с ликвидностью за счет формирования специальных пулов ликвидности для каждой торговой пары. Данные пулы ликвидности работают таким образом, что если в нем кто-то покупает актив, то его количество в пуле падает, а цена растет, и наоборот. При этом трейдеры по факту торгуют не друг с другом, а как бы играют против пула ликвидности AMM.

Самые популярные DEX сегодня — это биржи, работающие на протоколе AMM: Uniswap, Curve, PancakeSwap и другие.

Агрегаторы DEX. Как следует из названия, такие платформы позволяет пользователям находить лучшие цены на нескольких различных DEXs и совершить обмен, не покидая экрана агрегатора. Это быстро и удобно, но немного дороже, чем просто торговать на DEX, так как агрегатор обычно взимает небольшую комиссию за свою работу. Потребность в агрегаторах возникла из-за того, что DEX используют различные блокчейны, протоколы и механизмы транзакций, что создает некоторые сложности для пользователей в палне адаптации и понимании принципов работы конкретной платформы. DEX-агрегаторы собирают ликвидность всех этих площадок в одном окне, игнорируя разницу в технологиях и предоставляя пользователям простой и быстрый способ покупки и продажи криптоактивов.

Яркие примеры агрегаторов DEX — 1inch Exchange, DeversiFi и 0x.

Преимущества и недостатки DEX

Преимущества DEX

Даже на самых ранних этапах развития децентрализованные криптобиржи предлагали преимущества, недоступные централизованным торговым платформам. Самые значимые из них следующие:

- Хранение. Для торговли на DEX не нужно передавать платформе свою криптовалюту или фиат и тем более ей не нужно передавать свои приватные ключи. Для осуществления всех торговых операций DEX используют смарт-контракты с открытым исходным кодом, которые напрямую взаимодействуют с кошельками пользователей без участия третьих лиц или платформы. Тогда как для торговли на централизованных биржах вам в обязательном порядке нужно передать свои деньги и / или ключи этой торговой платформе, что несет риски потери денег в случае взлома криптобиржи, которой вы доверились.

- Транзакции без доверия. С помощью смарт-контрактов DEX выполняют сделки и записывают их в блокчейн, обеспечивая транзакции без доверия и без хранения денежных средств пользователей на кошельках биржи. Это очень сильно снижает вероятность того, что они станут мишенью для хакеров, мошенников и других злоумышленников.

- Более низкие комиссии. Децентрализованные криптовалютные биржи функционируют за счет использования смарт-контрактов, которые выполняют роль посредников-гарантов. Эти смарт-контракты используют ту же структуру платы за «газ», что и блокчейн, на котором они построены. Благодаря этому DEX могут взимать меньшую торговую комиссию, чем централизованные биржи.

- Конфиденциальность. Торгуя на децентрализованных торговых площадках, клиенты сохраняют полную анонимность, поскольку для работы с DEX не нужно регистрироваться, проходить верификацию (KYC) или передавать приватные ключи. Аутентификация на DEX и проведение торговых операций проводится посредством криптокошелька без раскрытия каких-либо данных.

Недостатки DEX

Как мы писали выше, DEX — не идеальная технология. Их использование — это всегда компромисс между преимуществами и недостатками.

- Ликвидность. Это, пожалуй, главный недостаток децентрализованных криптобирж. Его суть в том, что на DEX часто недостаточно средств, чтобы обеспечивать быструю и дешевую торговлю криптовалютой, особенно, если вы хотите купить или продать непопулярные или недавно запущенные активы. По мере роста рынка и внедрения таких технологий, как AMM, эта проблема решится, но пока ликвидность на DEX на порядок ниже, чем на CEX.

- Масштабируемость. Поскольку децентрализованные биржи проводят торговые транзакции на блокчейне, а не в «виртуальной машине», как на CEX, скорость этих операций напрямую зависит от скорости блокчейна. К примеру, если это блокчейн Биткойна, который может обработать от 4 до 7 транзакций в секунду и создает новый блок в течении 10-60 минут, то скорость торговых операций с биткоином на DEX будет ограничена этими показателями. Это означает, что покупка BTC на DEX займет минимум 10 минут, тогда как централизованная биржа обработает эту операцию за доли секунды.

- Пользовательский опыт. DEX все еще находятся на ранних стадиях разработки и могут быть сложными в использовании для тех, кто плохо знаком с технологией блокчейна.Их пользователям нужно будет научиться работать с кошельками и понять, как их подключать к децентрализованным платформам, соблюдая правила безопасности работы в интернете с деньгами и важными данными.

- Работа с фиатом. Децентрализованные биржи отлично справляются с активами, размещенными на блокчейне. Но они почти никак не могут быстро и безопасно взаимодействовать с фиатом. Для этого нужны либо посредники (банки, платежные системы), либо стейблкоины — криптовалюты, стоимость которых привязана к доллару или иной фиатной валюте в соотношении 1:1.

- Регулирование. Возможность покупать и продавать криптовалюту конфиденциально и без регистрации может быть выгодна с точки зрения удобства, но это может стать проблемой с юридической точки зрения.

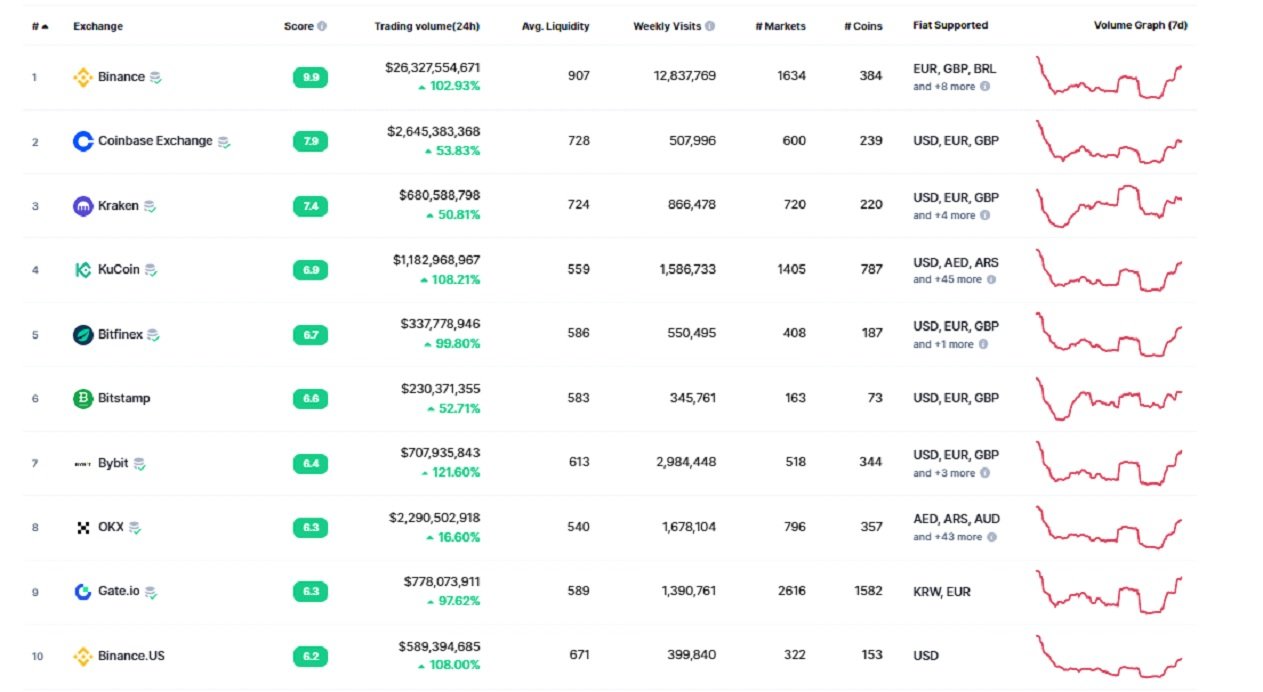

Что такое CEX. Как они работают

CEX (Centralized Exchange) — это площадки для торговли криптовалютными активами, которые управляются централизованными структурами, как правило, компаниями. Для торговли на такой бирже инвестор должен отдать платформе свои деньги, при этом торговые операции с ними будут происходить не на блокчейна, а как бы «понарошку» внутри виртуальной машины CEX. В блокчейн записываются только транзакции ввода и вывода криптовалют на кошелек биржи и обратно.

Другими словами, это похоже на традиционную банковскую службу. Вы вносите некоторую сумму в банк. Затем банк предоставляет вам возможность использовать эти деньги для переводов и покупки товаров и услуг в интернете. При этом внося деньги на счет банка вы фактически теряете контроль над ними, доверяя управление ими банку. И если он прогорит или его ограбят, вы можете потерять свои деньги. Так работают CEX. Тогда как DEX можно сравнить с обычным рынком, где вы используете наличные (бумажные) деньги для покупки товаров и услуг, полностью контролируя всю наличность в вашем кошельке.

Исполнение. В DEX все транзакции выполняются автоматически на основе алгоритмов и параметров, установленных смарт-контрактом. Тогда как на CEX транзакции проходят через централизованную систему матчинга и протоколы маркет-мейкинга, которые намного проще взломать, так как они имеют одну точку отказа (управления), тогда как в DEX таких точек просто нет.

Создание рынка. Большинство DEX используют технологию AMM, которая автоматически формирует курс в каждой торговой паре и сохраняет ликвидность в ней, даже если там почти нет токенов или есть сильный перевес одного токена над другим. CEX полагаются на традиционную для рынка книгу ордеров и биржевой стакан.

Хранение данных. Данные, сгенерированные транзакциями в DEX, хранятся в блокчейне, а данные транзакций, совершенных на CEX, хранятся на сервере этой платформы. Это означает, что децентрализованные биржи более прозрачны и опять-таки менее уязвимы для несанкционированного вмешательства.

Затраты на транзакции. Обычно на децентрализованных биржах торговые комиссии немного ниже, поскольку они работают без посредников и они менее требовательны к технической и операционной инфраструктуре.

Скорость исполнения. В этом плане CEX обычно превосходит DEX из-за очень слабой масштабируемости популярных блокчейнов (Биткоин, Эфириум). Если же вы хотите торговать быстрыми криптовалютами, такими как Solana (SOL), Ripple (XRP), EOS (EOS) или Polkadot (DOT), то разницы между DEX и CEX не будет.

Анонимность. Поскольку все транзакции, происходящие на DEX, записываются в блокчейне в виде зашифрованного фрагмента кода, личность вовлеченных сторон не нужно раскрывать. В свою очередь CEX обязаны по закону собирать информацию от своих клиентов, прежде чем выполнять транзакцию от их имени.

Безопасность. Так как DEX не хранят средства своих трейдеров и все транзакции прописываются в блокчейне, они несут меньший риск хакерских атак. Но зато CEX могут компенсировать украденные по их вине средства, тогда как DEX обычно не несут никакой ответственности за взлом их сервисов.

Краткие выводы

Хотя централизованные торговые платформы по-прежнему доминируют на крипторынках, децентрализованные биржи представляют собой интересную альтернативу. Они более надежны, прозрачны и предлагают более низкие комиссии. Единственный существенный минус DEX — это сложность использования. Но можно не сомневаться, что со временем этот недостаток исчезнет и DEX займут более значимое место на рынке.