В мире, где интернет проникает во все сферы жизни, обеспечение безопасности, защита от мошенничества и соблюдение законодательства становятся все более важными аспектами для компаний и организаций. В этом контексте процедура KYC играет решающую роль, предоставляя надежные методы идентификации клиентов и проверки их подлинности. Далее мы рассмотрим суть и значение процедуры KYC, а также задачи, которые эта процедура выполняет в сфере финансов, бизнеса и криптовалют. Кроме этого, мы раскроем ключевые этапы KYC.

Что такое KYC

KYC (Know Your Customer — с англ. «Знай своего клиента») — процесс проверки, который помогает банкам, компаниям и интернет-сервисам узнать больше о своих клиентах и проверить их личность. В рамках процедуры KYC у клиентов обычно запрашивают полное имя, адрес, дату рождения, номера документов, а также дополнительные данные в зависимости от конкретной отрасли или требований. Эта информация помогает компаниям установить легитимность клиента, проверить его подлинность и идентифицировать потенциальные риски.

Целью процедуры KYC является обеспечение безопасности, предотвращение мошенничества и соблюдение законодательства. Это важно для защиты денег и данных клиентов в различных отраслях, включая банковскую сферу, финансовые услуги, электронную коммерцию и криптовалюты. Кроме того, KYC также помогает предотвращать незаконную деятельность, такую как коррупция, финансирование терроризма, отмывание денег, обход санкций и другие преступления.

Для сбора данных компании могут использовать различные методы и технологии, включая автоматизированные системы и идентификацию по биометрическим данным для повышения эффективности процесса KYC.

Зачем нужна проверка KYC

Поставщикам товаров и услуг:

- Обеспечение безопасности. Процедура KYC позволяет устанавливать легитимность своих клиентов и предотвращать незаконную деятельность, такую как отмывание денег или финансирование терроризма.

- Защита от мошенничества. KYC помогает выявлять и предотвращать попытки мошенничества и использование поддельных или украденных личных данных клиентов.

- Соблюдение законодательства. KYC требуется во многих отраслях, чтобы соответствовать требованиям местных регуляторов и законам по отмыванию денег, противодействию коррупции и финансированию терроризма.

- Повышение репутации. KYC помогает поставщикам услуг строить отношения на принципах доверия и уважения со стороны клиентов, показывая их приверженность безопасности, конфиденциальности и соблюдению нормативных требований.

- Минимизация рисков. KYC помогает идентифицировать клиентов, которые могут представлять высокий риск для поставщиков услуг, и принимать соответствующие меры для снижения этих рисков.

Клиентам (инвесторам):

- Доступ к услугам. KYC часто является обязательным требованием для получения доступа к банковским счетам, кредитам, электронным платежным системам и другим финансовым услугам. Проверка KYC помогает клиентам легализовать свои финансовые операции и получить необходимые услуги.

- Борьба с мошенничеством. KYC помогает клиентам защитить свои финансовые средства и предотвратить возможные случаи мошенничества или кражи их личных данных, например, для вывода денег или получения кредита.

- Доверие и репутация. Наличие проверки KYC позволяет клиентам убедиться, что компания — не мошенники, она соблюдает законодательство.

Регуляторам:

- Мониторинг рисков. KYC позволяет регуляторам оценивать и контролировать финансовые риски, связанные с определенными компаниями или секторами, и принимать соответствующие меры для предотвращения этих рисков.

- Отслеживание финансовых потоков. KYC позволяет регуляторам следить за финансовыми потоками и идентифицировать подозрительные операции или транзакции, связанные с возможными нарушениями законодательства.

- Обнаружение систематических нарушений. Проверка личности помогает регуляторам выявлять систематические нарушения и / или несоблюдение требований, что позволяет принимать меры по предотвращению повторных нарушений и обеспечению соблюдения законодательства.

- Поддержка аналитических исследований. Идентификация клиентов через процедуру KYC предоставляет доступ к данным и информации о компаниях и их клиентах, что помогает проводить аналитические исследования, выявлять тенденции и проблемы в финансовом секторе.

- Обеспечение стабильности. KYC позволяет регуляторам соблюдать требования законодательства, обеспечивать финансовую стабильность и защищать интересы общества в целом, предотвращая незаконную деятельность и финансовые преступления.

Разница между KYC и AML

KYC и AML (Anti-Money Laundering) — это два термина, связанных с обеспечением безопасности финансовых операций, но они имеют различные фокусы. Если кратко, то KYC является одной из составляющих мер AML. При этом KYC фокусируется на идентификации клиентов и проверке их подлинности, в то время как AML направлен на противодействие финансовым преступлениям в целом, таким как отмывание денег, финансирование терроризма, коррупция и обход санкций.

| KYC (Know Your Customer) | AML (Anti-Money Laundering) | |

|---|---|---|

| Цель | Установить идентичность клиента и проверить его подлинность. | Противодействовать отмыванию денег и финансированию терроризма. |

| Фокус | Идентификация клиента, проверка личных данных, установление легитимности клиента. | Мониторинг финансовых транзакций, выявление и предотвращение незаконной передачи или отмывания денег. |

| Область применения | Финансовые институты, компании, организации, предоставляющие финансовые услуги. | Регуляторы, правительственные органы, полиция, финансовые службы, судебные органы. |

| Меры и процедуры | Сбор и проверка личных данных клиента, проверка идентичности и подлинности документов, анализ рисков и связей клиента. | Мониторинг финансовых операций, отчетность, проверка соответствия требованиям, оценка рисков, сотрудничество с другими организациями и регуляторами. |

| Результат | Установление доверия, соблюдение законодательства, предотвращение мошенничества и финансовых преступлений. | Обеспечение безопасности финансовой системы, предотвращение отмывания денег и финансирования терроризма, соблюдение международных стандартов. |

Почему KYC есть не во всех проектах

Согласно законодательству большинства стран процедура KYC обязательна, если компания или платформа хранит финансовые данные клиентов и/или обрабатывает их финансовые транзакции. Таким образом, KYC обязательна для банков, брокеров, криптовалютных бирж и многих других финансовых проектов. Однако в этом правиле есть исключение — некастодиальные платформы, например криптовалютная децентрализованная биржа Pancakes или криптовалютный кошелек Exodus.

На некастодиальных платформах пользователи могут взаимодействовать с предоставляемыми услугами, осуществлять транзакции или получать доступ к информации, но контроль над их активами остается за ними. То есть, пользователи остаются владельцами и контролируют свои активы, а платформа не имеет доступа к их средствам. Таким образом, несмотря на то, что платформа может иметь прямое отношение к финансовым операциям, она может не проводить проверку KYC, так как площадка не собирает данные пользователей и отвечает за обработку транзакций.

Плюсы и минусы проверки KYC

|

|

|

|

|

|

|

|

Как проходит KYC

Процесс KYC представляет собой последовательность шагов, которые пользователи должны пройти для верификации своей личности и создания доверительных отношений с поставщиками товаров или услуг. В этом разделе мы рассмотрим KYC на примере биржи Binance, чтобы помочь вам понять, как именно проходит этот процесс и какие требования предъявляются к пользователям.

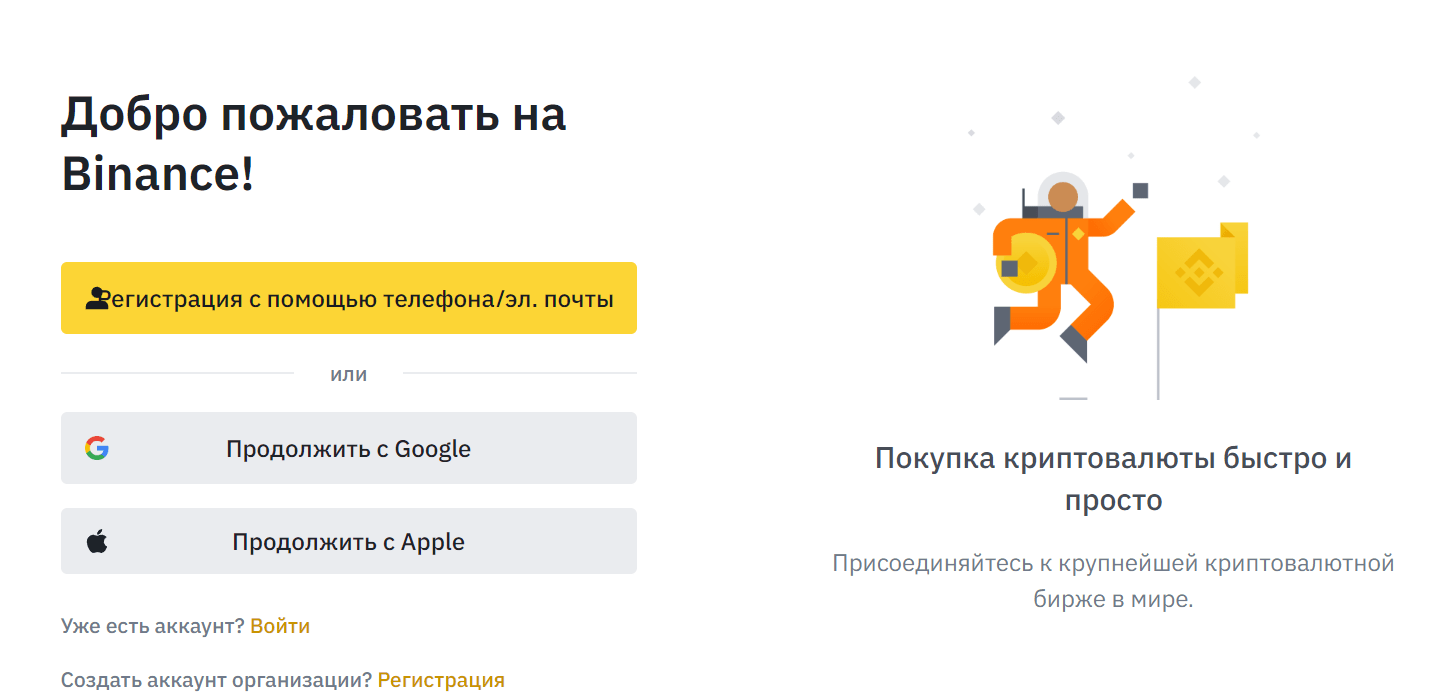

- На первом этапе пользователю нужно создать учетную запись. Для этого ему нужно либо указать адрес электронной почты / номер телефона и придумать пароль, либо использовать учетную запись Google или Apple.

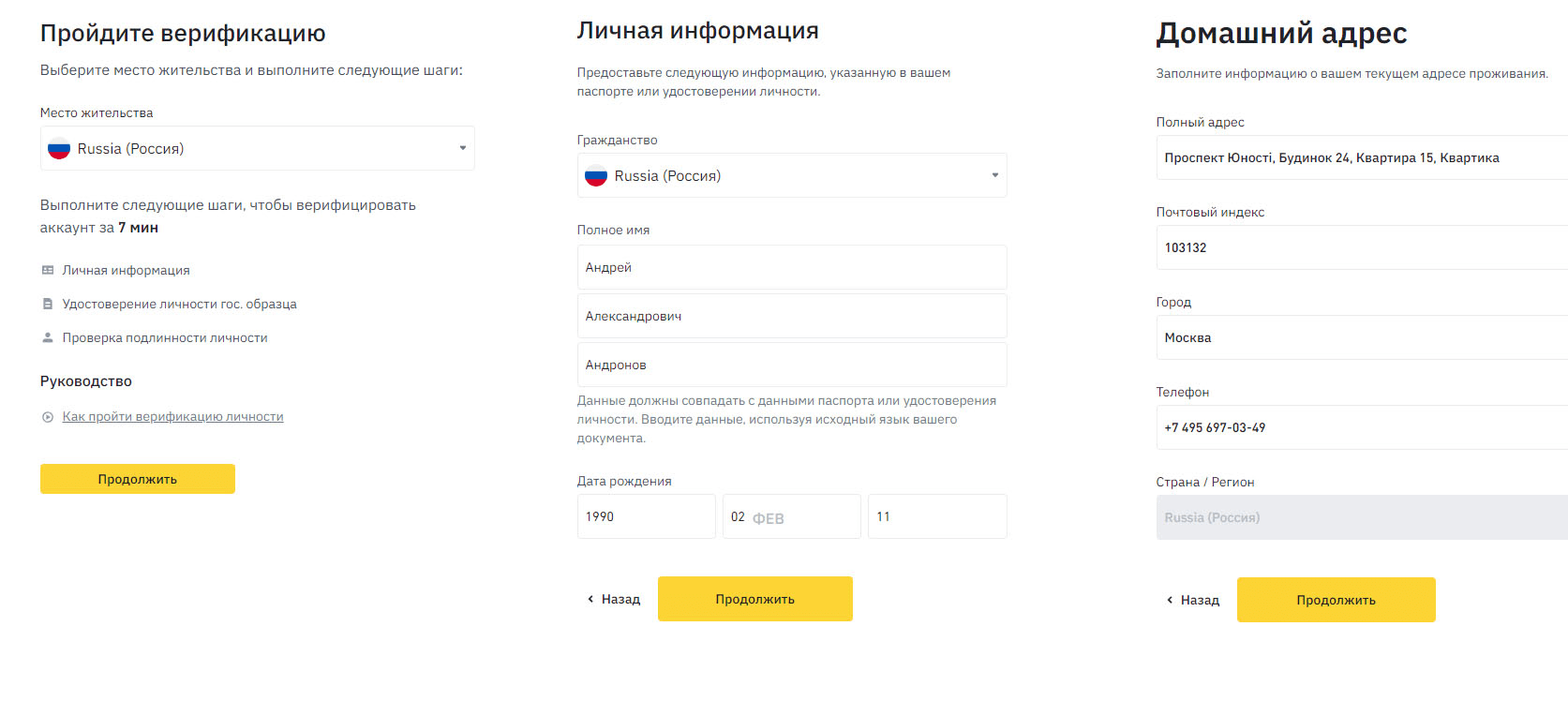

- Дальше пользователь должен пройти верификацию. На бирже Binance для этого пользователю нужно указать личные данные: имя, фамилию, страну проживания, гражданство, адрес регистрации.

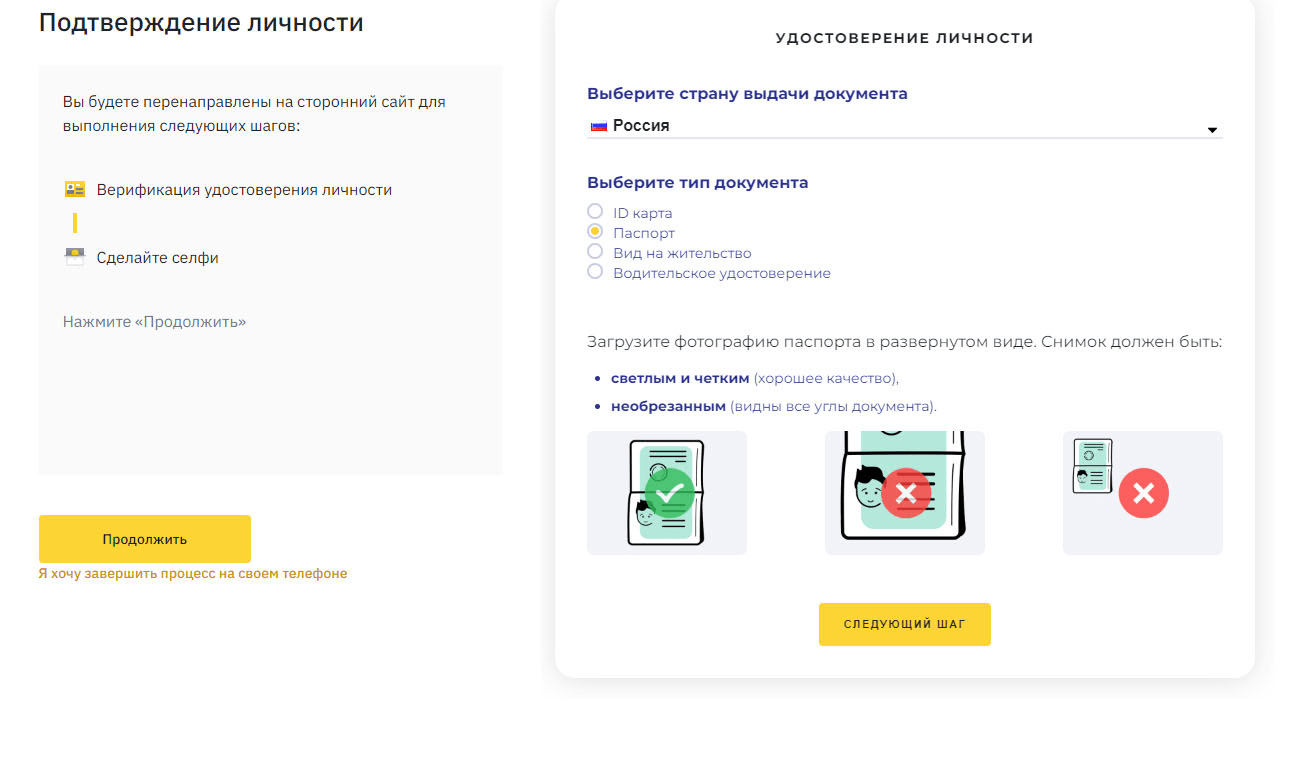

После этого пользователь должен подтвердить подлинность указанных данных. Чаще всего запрашивают скан-копию паспорта, ID-карты или фотографию вместе с документом. Иногда нужно документально подтвердить адрес, например скан-копией счета за оплату электричества, интернета или другие коммунальные услуги.

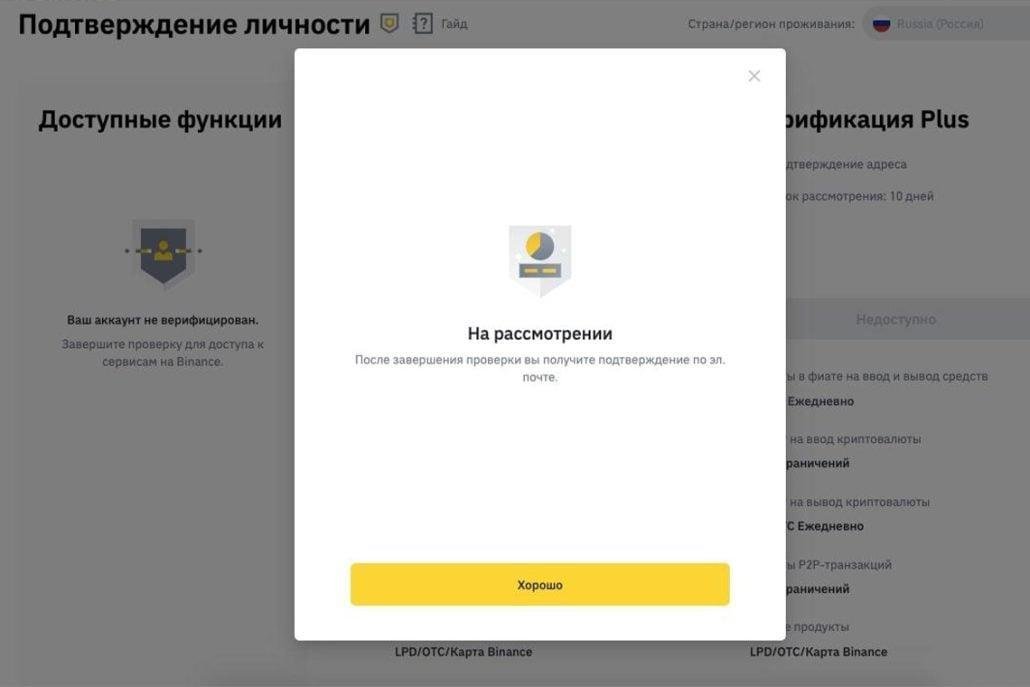

- На третьем этапе платформа передает информацию в отдел верификации (если его нет — сторонним специалистам, например из TMF Group или Verum Crypto), где данные и документы проверяют согласно требованиям политики KYC и AML. Специалисты ищут человека в PEP, RCA, HIO и в других списках потенциально опасных лиц; проверяют, посещал ли он страны с высоким террористическим риском; замечен ли в отмывании денег, других правонарушениях.

Эта проверка занимает 2-7 дней. В случае успешной проверки пользователь получает подтверждение на электронную почту. После этого он может покупать и продавать криптовалюту на бирже Binance.

Заключение

KYC является важной составляющей в сфере финансовых услуг и бизнеса. Ее основные задачи — обеспечение безопасности, соблюдение законодательства и установление доверительных отношений между компаниями и их клиентами. При этом процедура прохождения KYC может различаться в зависимости от платформы, но в общем виде включает сбор и верификацию личных данных клиентов.

Благодаря KYC компании могут предотвращать мошенничество, отмывание денег и / или финансирование терроризма. Для клиентов KYC важна тем, что она гарантирует защиту их личной информации, укрепляет доверие и обеспечивает надежные условия для взаимодействия с финансовыми организациями. Таким образом, в целом KYC играет решающую роль в поддержании честности, прозрачности и безопасности в сфере финансовых операций.