В мире криптовалют, где волатильность и неопределенность правят балом, обладание эффективными инструментами анализа рынка — ключ к успешной торговле. Один из таких инструментов — Метод Вайкоффа (Wyckoff's method), который был разработан более столетия назад, продолжает оставаться мощным и довольно эффективным средством для понимания динамики цен и объемов на различных финансовых рынках. В этой статье мы подробно рассмотрим, как работает Вайкоффа и как его использовать в трейдинге криптовалют.

Кто такой Ричард Вайкофф

Ричард Демилль Вайкофф (1873–1934) был пионером технического подхода к изучению финансовых рынков в начале прошлого века. Его считают одним из пяти «титанов» технического анализа наряду с Доу, Ганном, Эллиоттом и Мерриллом. Вайкофф был очень талантливым трейдером, который начал работать биржевым брокером в Нью-Йорке в 15 лет, а в 20-летнем возрасте уже стал главой своей фирмы. Также он основал и в течение двух десятилетий писал статьи и был редактором «Журнал Уолл-стрит», у которого было 200 000 подписчиков.

Вайкофф был заядлым исследователем финансовых рынков. Он наблюдал за рыночной активностью и крупными кампаниями биржевых операторов и заметил, как многочисленных розничных инвесторов неоднократно обдирали крупные игроки. Ему это сильно не понравилось, и посвятил себя обучению обычных трейдеров тому, что он называл «настоящие правила игры», в которую играют по-настоящему крупные биржевые трейдеры-операторы (сейчас их часто называют «умным деньгам»).

В 1930-х годах Вайкофф основал школу свою трейдинга, которая позже стала Институтом фондового рынка. Центральным предложением института был курс, объединяющий изученные концепции определения накопления и распределения позиций крупных игроков, а также того, как занимать позиции в гармонии с этими игроками. Эта концепция получила название «метод Вайкоффа».

Что такое метод Вайкоффа в трейдинге

Суть метода Вайкоффа заключается в том, что крупный капитал действует по определенному шаблону. Сначала он выходит на рынок, накапливая позиции, но не делает этого одним крупным ордером, который может сильно повлиять на цену актива. Вместо этого он разделяет свои ордера на несколько небольших, тем самым уменьшая влияние своих действий на рынок. Точно так же крупный капитал закрывает свои позиции. Таким образом, метод Вайкоффа гипотетически позволяет выявить подготовку этих крупных трейдеров к бычьим и медвежьим рынкам, и вести свою игру так, как в нее играл бы обобщенный крупный капитал, которого он назвал «Композитным человеком».

«… все колебания на рынке и во всех различных акциях следует изучать так, как если бы они были результатом действий одного человека. Назовем его Композитным Человеком, который метафорически сидит за кулисами и манипулирует акциями в вашу пользу […] и к вашей великой выгоде, если вы это поймете», — из книги «Studies in Tape Reading» Ричарда Вайкоффа по науке и технике фондового рынка, раздел 9, стр. 1-2.

Вайкофф предполагал, что обычные розничные трейдеры могут перестать проигрывать, анализируя и предвидя действия Композитного человека. К счастью, эти действия достаточно предсказуемы, если мы обратим внимание на жизненный цикл рынка, который состоит из четырех ключевых этапов.

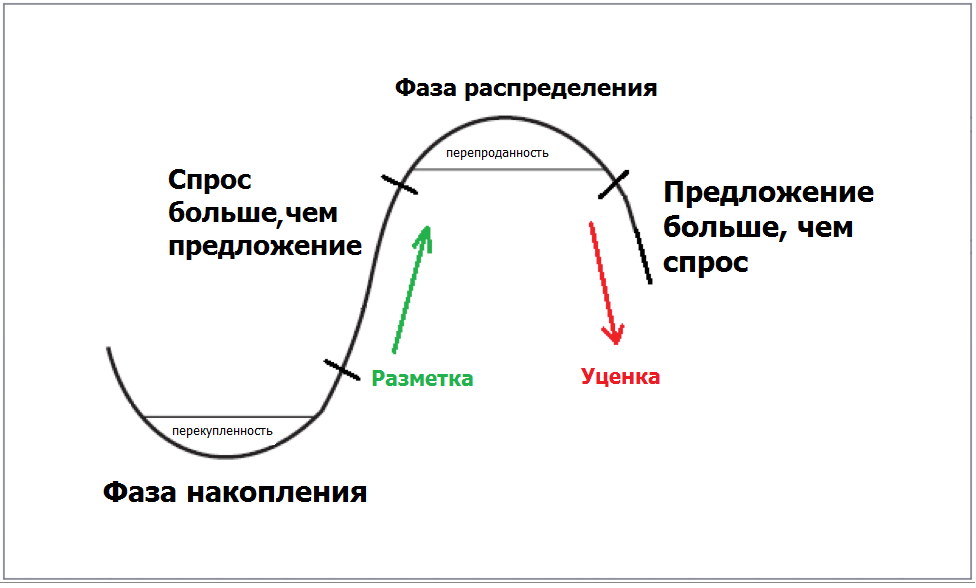

Что такое рыночный (ценовой) цикл Вайкоффа

Рыночный ценовой цикл в концепции Вайкоффа основан на наблюдениях за спросом и предложением на финансовых рынках, а также на циклическим характером действий Композитного человека. Исследователь заметил, что действия крупных денег создают ценовой шаблон, который можно разделить на четыре фазы: накопление, наценка, распределение и уценка. Эти фазы и представляют собой поведение крупных трейдеров, которое часто сигнализирует об изменении тренда.

- Накопление (Accumulation). Вначале происходит накопление активов Композитным человеком. На этом этапе цены, как правило, колеблются в пределах диапазона: интерес покупателей растет, а давление продавцов уменьшается. Обычные трейдеры, которые распознают признаки накопления, могут подготовиться к потенциальному будущему росту цен.

- Разметка, или наценка (markup). После накопления наступает фаза наценки. Эта фаза характеризуется повышенным покупательским интересом и часто приводит к повышению цен. Трейдеры, которые определяют фазу наценки, могут воспользоваться восходящим импульсом.

- Распределение (Distribution). Дальше начинается фаза распределения, на которой умные деньги начинают продавать свои активы широкой публике. Эта фаза характеризуется усилением давления со стороны продавцов и часто приводит к развороту цен или нисходящему тренду. Трейдеры должны подготовиться к потенциальному снижению цен.

- Уценка (Markdown). Заключительная фаза — это уценка. Эта фаза характеризуется сильным давлением продавцов и может предоставить трейдерам возможности для короткой продажи или продажи активов.

Что такое законы (принципы) метода Вайкоффа

Такое движение цен Вайкофф объяснил тремя фундаментальными законами, которые определяют действия умных денег и движения рынков.

- Закон спроса и предложения определяет направление цен. Если спрос на рынке превышает предложение, то цена растет. И наоборот. Этот закон может показаться обманчиво простым, однако для того, чтобы научиться оценивать баланс спроса и предложения на гистограммах, а также понимать последствия моделей соотношений спроса и предложения, требуются профильные знания и значительная практика.

- Закон причины и следствия помогает трейдеру устанавливать ценовые цели, оценивая потенциальную протяженность тренда. Принцип причины и следствия утверждает, что определенные события приводят к неслучайным различиям в спросе и предложении. Проще говоря, период распределения приводит к нисходящему тренду, а период накопления — к восходящему тренду. Трейдеры используют это закон для установления целевых цен.

- Закон усилий и результата обеспечивает раннее предупреждение о возможном изменении тенденции в ближайшем будущем. Третий принцип метода Вайкоффа подчеркивает взаимосвязь между ценой и объемом как индикатором рыночных тенденций. Если между объемом и ценой существует соответствие, тенденция, скорее всего, сохранится. И, следовательно, любое расхождение между ценой и объемом предполагает, что текущая рыночная тенденция в конечном итоге остановится или изменит направление.

Как торговать по методу Вайкоффа (гайд)

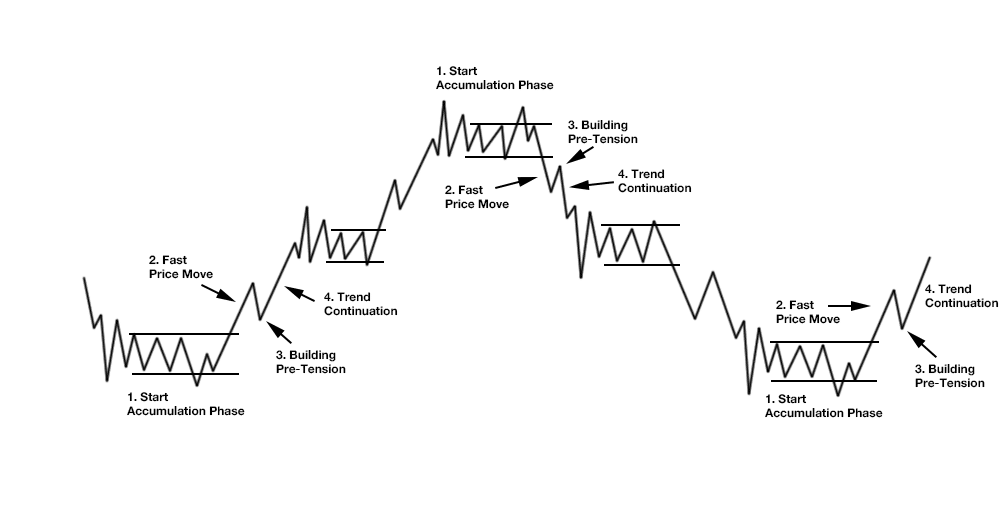

По сути, существует только четыре типа паттернов, представляющих метод Вайкоффа, и всех их довольно легко обнаружить. Что затрудняет получение выгоды от этих паттернов, так это их структура. Паттерны разделены на этапы, и различить разные этапы может быть сложно, поскольку они могут длиться как многие месяцы, так и всего несколько часов.

Фаза накопления

Характеристики фазы накопления

Среди ключевых характеристик фазы накопления выделяют:

- Ценовой диапазон: фаза накопления обычно характеризуется относительным равновесием между спросом и предложением, на что указывает движение цен в пределах определенного ценового диапазона или боковой модели.

- Объем: вначале объем низкий, но увеличивается по мере продвижения фазы. Увеличение объема по мере роста цен указывает на более сильный покупательский интерес.

- Накопление умных денег: трейдеры и институциональные инвесторы пользуются отсутствием внимания рынка для незаметного накопления позиций.

- Уровни поддержки: цены часто находят поддержку на определенных уровнях, поскольку покупатели поглощают давление продавцов. Уровни служат важными ориентирами.

- Поглощение: по мере поглощения покупателями влияние продавцов уменьшается, что приводит к более узкому спреду цен и меньшему снижению цен.

- Настроения рынка: Цены остаются относительно стабильными, что указывает на то, что инвесторы сохраняют оптимизм, несмотря на негативные внешние новости.

- Технические индикаторы. Достижение дна технических индикаторов может указывать на то, что нисходящий тренд может развернуться.

- Модель «Пружина»: о движении вверх может сигнализировать модель «Весна» в конце фазы накопления — падение ниже уровней поддержки, за которым следует быстрый отскок.

Выявление признаков институционального накопления

Когда цена растет, можно наблюдать увеличение объема торгов, что обычно указывает на значительный покупательский интерес. Ищите стабильные уровни поддержки, где цена имеет тенденцию стабилизироваться. Проверьте движение цен выше скользящих средних, которые сигнализируют о потенциальном накоплении. Проанализируйте, проверяется ли поддержка неоднократно, указывая на то, что давление продавцов было поглощено. Ищите возможную модель весны, в которой быстрый отскок следует за быстрым падением ниже поддержки. Проанализируйте внезапное увеличение объема и цены, предполагающее институциональное участие.

Фаза наценки, или импульса

Понимание этапа разметки и его показателей

Фаза наценки метода Вайкоффа указывает на сильный восходящий тренд после накопления. Присутствуют несколько индикаторов, таких как устойчивый восходящий импульс цен, увеличение объема по мере роста цен, ограниченные откаты, прорывы уровней сопротивления и поддержка на скользящих средних. Рост объема торгов и широкий ценовой спред в данном случае этом указывают на институциональные покупки. По мере продвижения фазы следите за признаками перекупленности. Наценка является отражением институционального распределения.

Распознавание ценовых моделей на этапе наценки

В рамках фазы наценки наблюдается:

- Устойчивый подъем: следите за последовательными и сильными движениями цен вверх.

- Более высокие максимумы и более высокие минимумы: на ценовом графике есть более высокие и более низкие максимумы.

- Уменьшение откатов: цены быстро возобновляют восходящий тренд после неглубоких откатов.

- Прорывы: цены обычно пробивают уровни сопротивления, сигнализируя о продолжающейся силе.

- Подтверждение объема: растущие или стабильные объемы сопровождают рост цен.

- Свечные модели: модели поглощения или молоты — это бычьи свечные модели.

- Поддержка скользящих средних. Скользящие средние часто оказывают поддержку ценам.

- Индикаторы перекупленности: RSI и другие индикаторы могут давать сигналы перекупленности.

Фаза распределения

Особенности этапа распределения

В методе Вайкоффа фаза распределения характеризует:

- Незначительный нисходящий тренд или боковое движение цены.

- Объем уменьшился по сравнению с фазой наценки.

- На определенных уровнях существует сопротивление, где цены с трудом растут.

- Резкое снижение цен из-за институциональных продаж.

- Время от времени случаются ложные прорывы выше сопротивления.

- Свечные модели, которые сигнализируют о потенциальных разворотах, например, падающие звезды.

- Развороты цен после продолжительного восходящего тренда.

- Настроение постепенно меняется от бычьего к осторожному.

- По мере того как давление продавцов усиливается, уровни поддержки разрушаются.

Выявление признаков институционального распределения

При определении индикаторов институционального распределения вам необходимо наблюдать уменьшение объема во время роста цен, продолжительный боковой или незначительный нисходящий тренд, формирование сопротивления на ключевых уровнях, частые неудачные прорывы выше сопротивления, свечные модели, такие как падающие звезды и вечерние звезды, устойчивое давление продаж, ведущее к быстрому снижению цен и изменению настроений рынка. Важно отслеживать эти сигналы, чтобы определить, происходят ли институциональные продажи и когда рынок вступает в фазу распределения.

Фаза уценки

Понимание этапа уценки и его показателей

Фаза уценки по методу Вайкоффа представляет собой нисходящий тренд после распределения. На этом этапе цены последовательно снижаются из-за устойчивых институциональных продаж. Сильное доминирование продавцов на рынке приводит к быстрому падению цен и ограниченному росту цен. Скользящие средние часто указывают на сопротивление, когда уровни поддержки прорываются.

Распознавание ценовых моделей на этапе уценки

Распознавание ценовых моделей на этапе уценки включает в себя выявление последовательных и сильных нисходящих движений цен, более низких минимумов и более низких максимумов, указывающих на нисходящий тренд, увеличение объема, сопровождающее снижение цен, формирование сопротивления на прежних уровнях поддержки, устойчивое давление продавцов, ведущее к кратковременному и слабому снижению цен. восстановление цен, медвежьи свечные модели, такие как медвежье поглощение или повешенный, а также прорывы ниже ключевых скользящих средних.

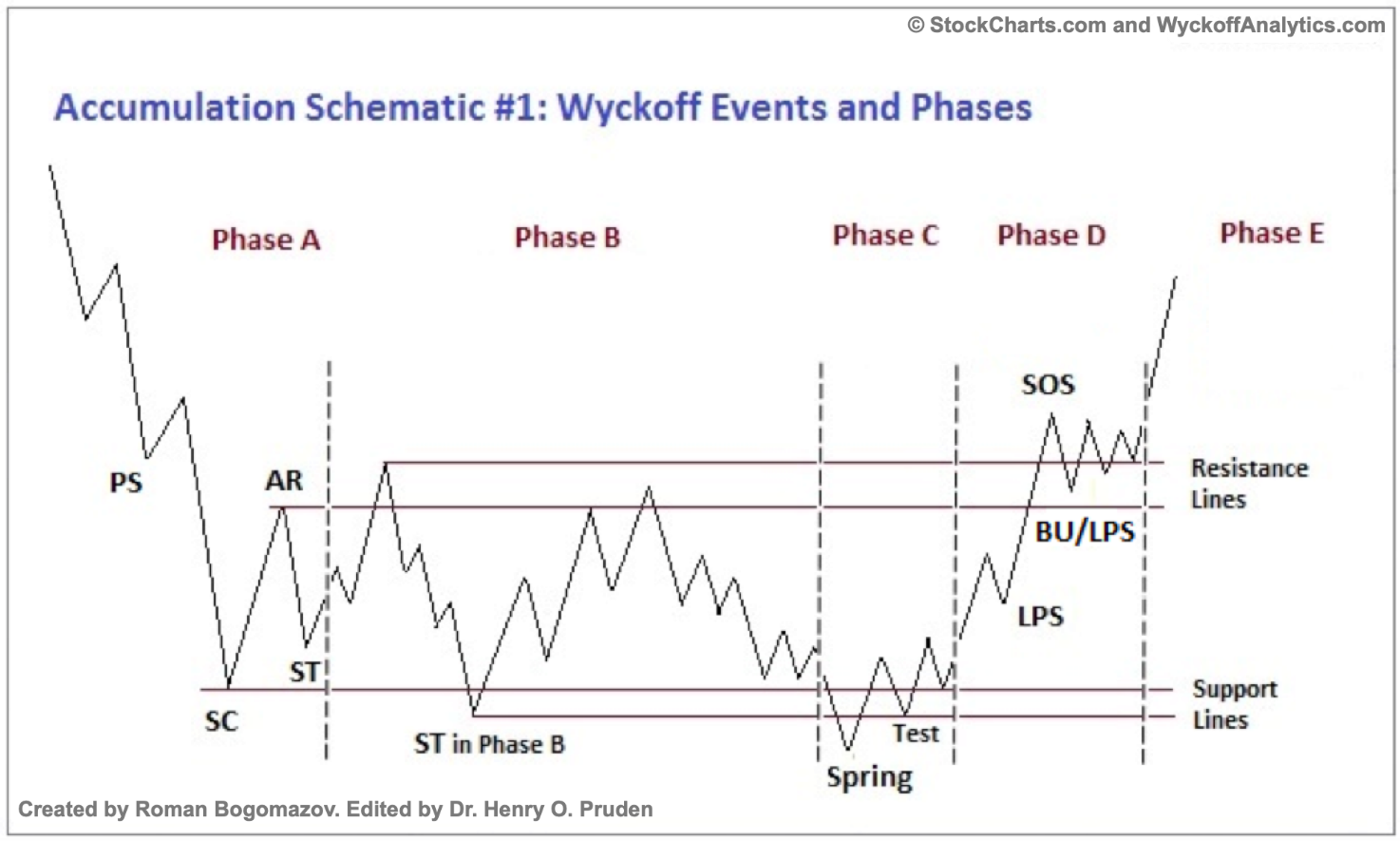

Как понимать схемы метода Вайкоффа

Схема накопления

PS — preliminary support. Отражает момент, когда существенные покупки Композитного человека начинают оказывать выраженную поддержку после продолжительного нисходящего тренда. Объем увеличивается, а ценовой спред расширяется, сигнализируя о том, что движение вниз, возможно, приближается к концу.

SC — selling climax. Точка, в которой расширение спреда и давление продаж обычно достигают кульминации, а тяжелые или панические продажи публики поглощаются более крупными профессиональными интересами на дне или около него. Часто цена закрывается далеко от минимума в SC, отражая покупки этими крупными акционерами.

AR — automatic rally. Является следствием значительного уменьшения давления со стороны продавцов. Без давления продавцов, волна покупателей подталкивает цену вверх, чему еще больше способствует закрытие коротких позиций. Часто максимум этого ралли помогает определить верхнюю границу TR накопления.

ST — secondary test. Ценовое движение повторно входит в область SC, чтобы проверить баланс между спросом и предложением. Если необходимо подтвердить дно, объем и ценовой разброс должны значительно уменьшаться по мере того, как рынок приближается к поддержке в SC. После SC часто бывает несколько ST.

Test. Крупные операторы всегда проверяют рынок на предмет наличия предложения на протяжении всего TR (например, ST и пружин) и в ключевых точках во время роста цен. Если во время теста появляется значительное предложение, рынок часто не готов к повышению. За весной часто следует одно или несколько испытаний; успешный тест (указывающий, что за этим последует дальнейший рост цен) обычно дает более высокий минимум при меньшем объеме.

SOS — sign of strength. Рост цены при увеличении спреда и относительно большем объеме. Часто сигнал SOS происходит после весны, подтверждая интерпретацию аналитиком этого предыдущего действия.

LPS — last point of support. Нижняя точка реакции или отката после SOS. Поддержка LPS означает откат к уровню поддержки, который раньше был уровнем сопротивления, при уменьшении спреда и объема. На некоторых графиках может быть более одной точки LPS, несмотря на якобы исключительную точность определения этого момента.

BU — “back-up”. Этот термин является сокращением красочной метафоры, придуманной Робертом Эвансом, одним из ведущих преподавателей метода Вайкоффа. Эванс сравнил SOS с «прыжком через ручей» ценового сопротивления, а «возвращение к ручью» представляло собой как краткосрочную фиксацию прибыли, так и проверку дополнительного предложения вокруг области сопротивления. BU является распространенным структурным элементом, предшествующим более существенному повышению цены, и может принимать различные формы, включая простой откат или новый TR на более высоком уровне.

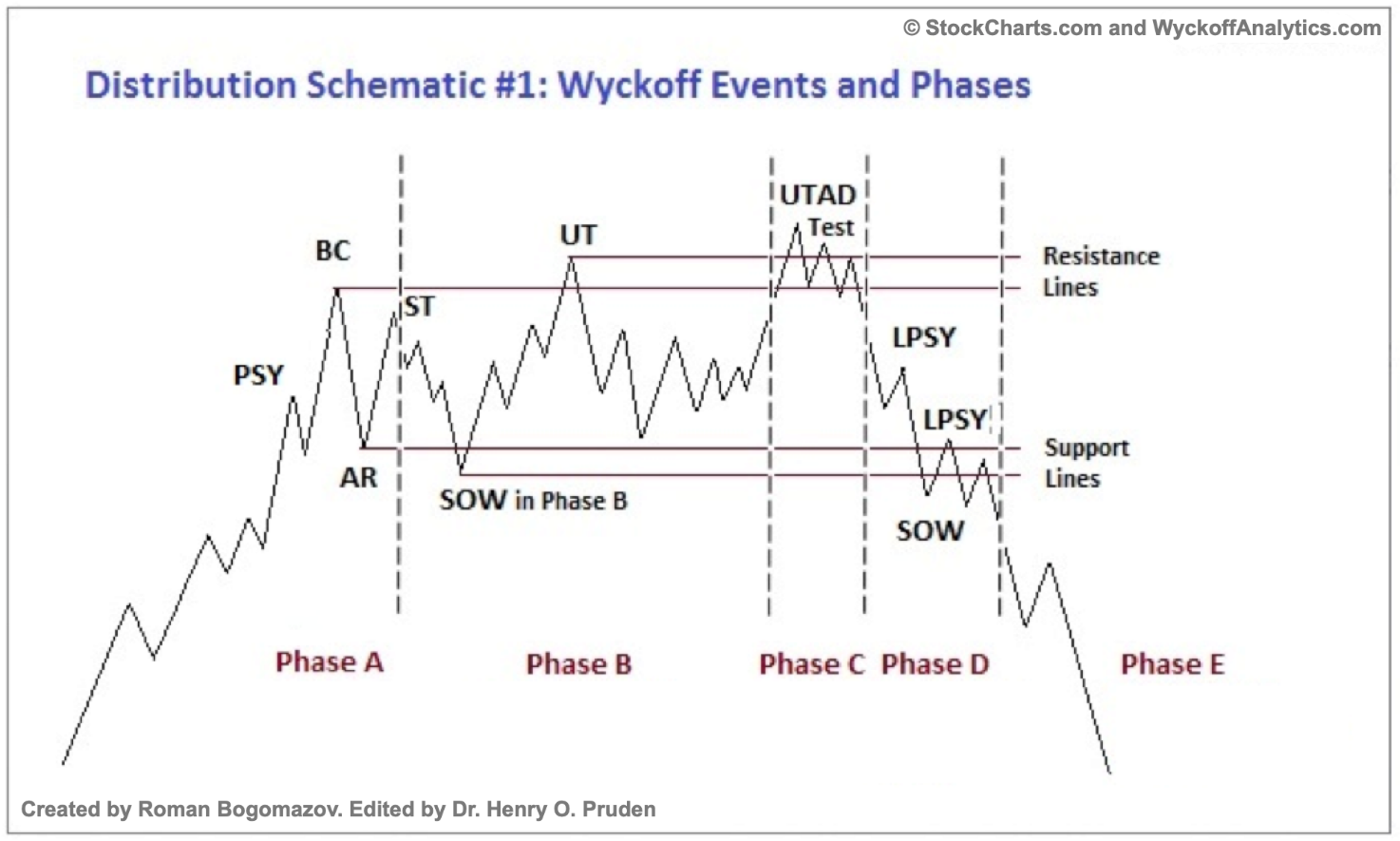

Схема распределения

PSY — preliminary supply. Крупные игроки начинают массово продавать акции после выраженного движения вверх. Объем увеличивается, а спред цен увеличивается, сигнализируя о приближении изменения тренда.

BC — buying climax. Наблюдается заметное увеличение объема и ценового спреда. Сила покупок достигает апогея, когда массовые или срочные покупки со стороны общественности поглощаются профессиональными трейдерами по ценам, близким к вершине. Момент BC часто совпадает с отличным отчетом о прибылях и другими хорошими новостями, поскольку крупным операторам требуется огромный спрос со стороны общественности, чтобы продать свои акции без снижения цены акций.

AR — automatic reaction. Поскольку интенсивные покупки существенно уменьшились после BC и продолжается интенсивное предложение, происходит AR. Минимум этой распродажи помогает определить нижнюю границу распределения TR.

ST — secondary test. Цена обычно повторно посещает область BC, чтобы проверить баланс спроса / предложения на этих ценовых уровнях. Для подтверждения вершины предложение должно перевешивать спрос; таким образом, объем и спред должны уменьшаться по мере приближения цены к области сопротивления BC. ST может принять форму аптраста (UT), при котором цена поднимается выше сопротивления, представленного BC и, возможно, другими ST, прежде чем быстро развернуться и закрыться ниже сопротивления. После UT цена часто тестирует нижнюю границу TR.

SOW — sign of weakness. Движение цены вниз к нижней границе TR (или немного за ее пределы), обычно происходящее при увеличении спреда и объема. AR и первоначальный SOW указывают на изменение характера ценового действия акции: предложение теперь доминирует.

LPSY — last point of supply. После тестирования поддержки на SOW слабый рост на узком спреде показывает, что рынок испытывает значительные трудности с продвижением. Эта неспособность к росту может быть связана со слабым спросом, значительным предложением или тем и другим. LPSY представляют собой исчерпание спроса и последние волны дистрибуции крупных операторов перед тем, как уценка начнется всерьез.

UTAD — upthrust after distribution. UTAD является распределительным аналогом пружины и конечной встряски в накопительном TR. Это происходит на последних стадиях TR и обеспечивает окончательную проверку нового спроса после прорыва выше сопротивления TR. Аналогично пружинам и виброгасителям, UTAD не является обязательным элементом конструкции.

Заключительные мысли

Вайкофф разрабатывал свой метод, чтобы помочь обычным инвесторам, однако они сейчас очень довольно редко его применяют, так как начинающему трейдеру бывает сложно разобраться во всех схемах Вайкоффа. Но если трейдер все же сможет осилить данный метод, то он станет для него отличным подспорьем в игре на рынках, в том числе на рынке криптовалют.