В мире криптовалют и блокчейна инновации появляются быстрее, чем мы успеваем за ними следить. Одной из таких инноваций является рестейкинг. Эта новая форма стейкинга обещает увеличить доходность инвестиций в ETH и другие PoS-криптовалюты, позволяя повторно использовать уже застейканные активы для поддержания сразу нескольких блокчейн-сетей. В этой статье мы расскажем, что такое рестейкинг, как он работает и действительно ли это перспективная инновация или угроза всей экосистеме сети Эфириума.

Что такое рестейкинг

Рестейкинг — это новая форма стейкинга криптовалют, которая позволяет повторно использовать заблокированные в стейкинге активы для поддержания безопасности и работоспособности других блокчейн-сетей. Это предоставляет возможность зарабатывать на нескольких пулах одновременно, увеличивая потенциальную доходность инвестиций.

Например, EigenLayer позволяет пользователям Эфириума использовать свои застейканные ETH в других протоколах, приложениях и сетях. Пользователи могут самостоятельно выбирать, какие дополнительные проекты они хотят проверить с помощью своей текущей ставки в ETH. Сделать это довольно просто:

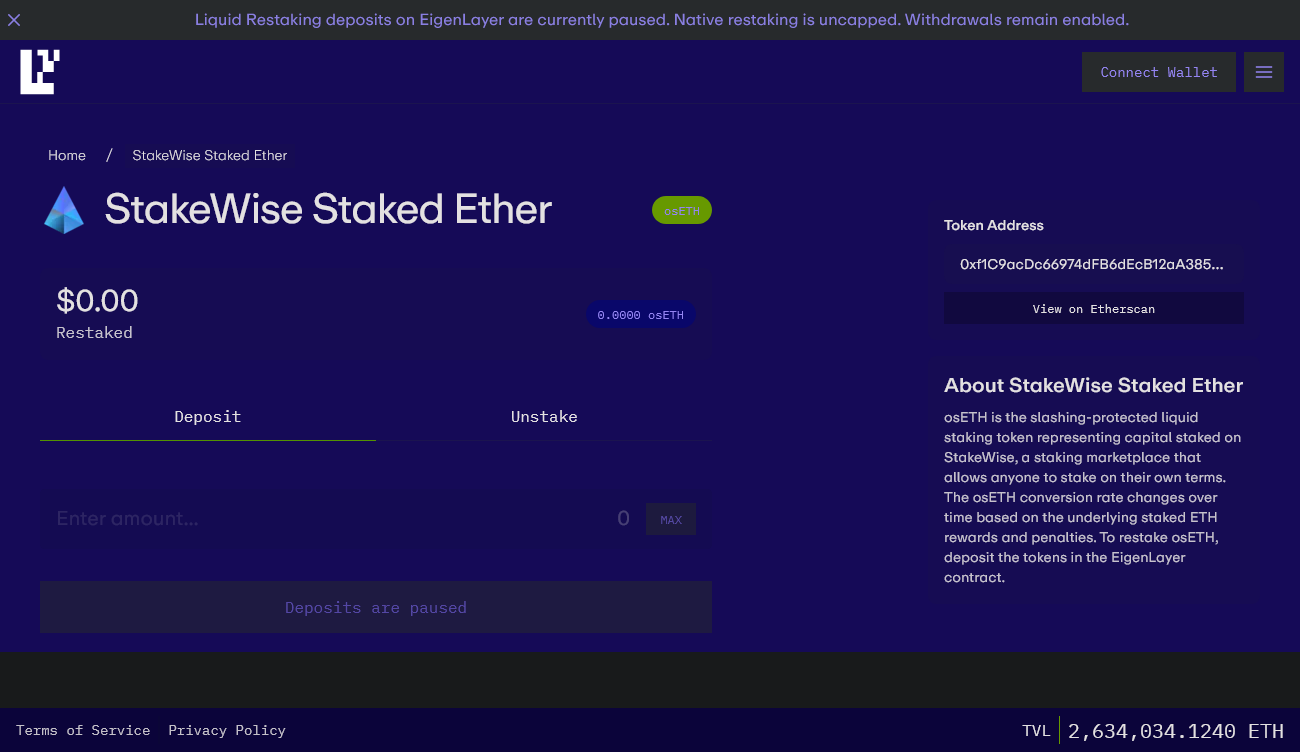

- Настройте кошелек Web3. Используйте кошелек Web3, который позволит вам взаимодействовать с протоколами DeFi и Dapps. Если вы уже сделали ставку ETH на ликвидных платформах для ставок, тогда вы можете внести его прямо на адрес вашего криптовалютного кошелька.

- Подключите свой кошелек к приложению EigenLayer. Перейдите на страничкуapp.eigenlayer.xyz и подключите свой кошелек к протоколу. На странице будут отображены активы, поддерживаемые EigenLayer, и TVL каждого из них, заблокированных в смарт-контрактах.

![Как запутсить рестийкинг на EigenLayer - 1]()

- Выберите вариант рестейкинга. Выберите метод рестейкинга, который лучше всего подходит вашим целям. Если вы являетесь валидатором, то оптимальным вариантом для вас будет нативный рестейкинг (о нем ниже по тексту). В ином случае лучше выбрать ликвидный стейкинг.

![Как запутсить рестийкинг на EigenLayer - 2]()

- Подтвердите транзакцию. Дальше укажите, сколько токенов вы хотите использовать для рестейкинга, и завершите транзакцию.

Для чего нужен рестейкинг

В традиционном стейкинге пользователи блокируют свои токены для поддержания работы сети и в обмен получают вознаграждения. Однако эти заблокированные токены не могут быть использованы для других целей, что ограничивает их полезность. Концепция рестейкинг решает данную проблему, позволяя создать производные токены, которые представляют застейканные активы. Эти производные токены (Liquid Restaking Tokens, LRT) могут быть использованы в других DeFi-протоколах, таких как кредитование, биржи и фарминг ликвидности, не снимая самих активов со стейкинга. Таким образом, рестейкинг повышает ликвидность и потенциальную доходность активов, одновременно поддерживая безопасность основной сети.

Второй важной задачей рестейкинга является возможность обеспечивать объединенную безопасность, что является важнейшим аспектом для любого протокола блокчейна, особенно для новых блокчейнов уровня 1, которым требуется надежная инфраструктура безопасности

- Actively Validated System (AVS). AVS — это сеть, состоящая из децентрализованного массива узлов / нод, разбросанных по всему миру (предпочтительно), и управляющая виртуальной машиной блокчейна. Данная сеть жизненно важна для сети криптовалюты, так как она поддерживает работоспособность блокчейна и проверяет транзакции. Поэтому очень желательно, чтобы криптовалюта имела как можно большую сеть AVS, вот только ее обслуживание требует значительных ресурсов и системы стимулов для обеспечения честного участия валидаторов. И чем больше пользователей в сети, тем большими будут затраты на AVS.

- Роль протоколов рестейкинга. Механизм рестейкинга облегчает стоимость и уменьшает время создания AVS на старте, создавая новому протоколу общий уровень безопасности с главным блокчейном Ethereum. Когда пользователи вносят свои LST в протокол рестейкинга, они вносят свой вклад в коллективный пул безопасности. Этот пул затем используется для защиты новых протоколов блокчейна, которые могут использовать объединенные ресурсы без создания AVS с нуля.

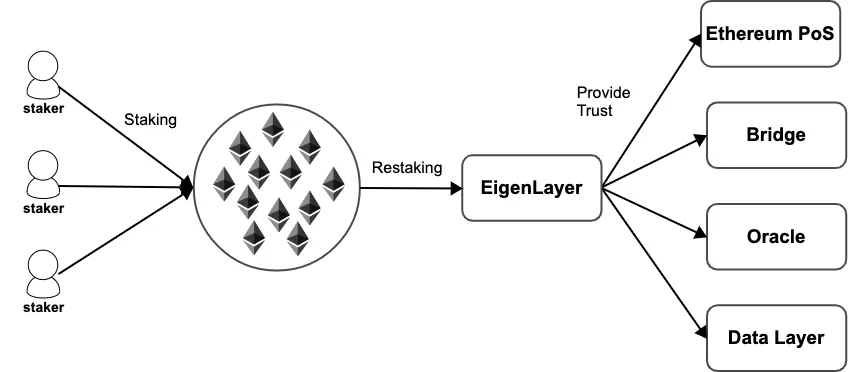

Принцип работы рестейкинга

В основе рестейкинга лежит процесс объединения средств пользователей, который можно осуществить двумя основными способами. Первый вариант предполагает, что пользователи настраивают свои узлы валидатора Ethereum и используют специальный смарт-контракт для модуля рестейкинга, например смарт-контракт EigenLayer. Этот смарт-контракт создает обернутые токены ETH, которые можно использовать в других блокчейн-протоколах или сетях. Этот подход сложен и ресурсоемок, что делает его менее привлекательным для обычного пользователя.

Более доступной и широко распространенной формой рестейкинга является ликвидный стейкинг, при котором используются токены ликвидного стейкинга (LST). Вот как работает данный метод рестейкинга:

- Ликвидный стейкинг. Пользователи начинают с использования протокола ликвидного стейкинга, такого как Lido, где они стейкают свои ETH и получают взамен токены ликвидного стейкинга (LST). Данные LST представляют собой ликвидный образ застейканных ETH, которые можно использовать в других протоколах или обменять на ETH.

- Рестейкинг LST. Следующий шаг предполагает, что пользователи вносят свои LST в протокол рестейкинга. Эти LST новые протоколы блокчейна будут использовать для повышения безопасности.

При этом и при нативном, и при ликвидном рестейкинге на активы пользователей, поставленные на карту, распространяются два механизма стимулов и компенсаций. Первый накладывается основной сетью блокчейна Ethereum. Второй направлен на обеспечение безопасности новых протоколов и сетей блокчейна. Этот двойной уровень стимулов и рисков гарантирует, что участники получат компенсацию за дополнительный риск, поскольку их ставки ETH обеспечивают безопасность, выходящую за рамки только сети Ethereum.

Преимущества и риски рестейкинга

Рестейкинг привносит ряд преимуществ в экосистему блокчейна, повышая безопасность, эффективность и стимулирование на различных уровнях. Вот подробный обзор преимуществ, которые это дает:

- Объединенная безопасность. Такие сети, как Ethereum, Solana и Cosmos, работают со своими отдельными сетями валидаторов, каждая из которых защищает свою собственную систему. Такая фрагментация может привести к неэффективному использованию ресурсов, поскольку каждая сеть должна самостоятельно создавать и поддерживать свою инфраструктуру безопасности. Рестейкинг обеспечивает объединенную безопасность, при которой подключенные блокчейны используют общую сеть безопасности. Это не только приводит к более эффективному использованию оборудования, но и повышает общую безопасность за счет использования более крупной и надежной сети валидаторов.

- Эффективное использование ресурсов. Подключаясь к протоколу рестейкинга, сети блокчейнов могут «арендовать» безопасность, регулируя количество объединенных LST в зависимости от своих конкретных потребностей в безопасности. Эта масштабируемость позволяет более экономично распределять ресурсы, снижая предельные затраты на создание служб валидации и их масштабирование по мере роста блокчейна.

- Дополнительные вознаграждения. Стейкеры Ethereum блокируют средства в системе на определенное время без права использовать их где-либо еще. Механизм рестейкинга открывает для стейкеров ETH новые возможности для получения дополнительных вознаграждений, поскольку поставленные на кон активы могут защитить сразу несколько сетей и при этом приносить награду от обоих протоколов безопасности.

- Расширенная безопасность Ethereum. Следующее преимущество рестейкинга — это возможность расширить безопасность Ethereum без обязательной совместимости EVM (виртуальной машины Ethereum) с другими сетями. Рестейкинг позволяет различным протоколам получать доступ к надежной безопасности Ethereum за счет использования LST, поддерживаемых ETH, без необходимости совместимости EVM.

- Улучшенные стимулы для стейкинга. Интеграция протоколов стейкинга и рестейкинга делает процесс стейкинга Ethereum более доступным и выгодным. Эти протоколы способствуют более широкому участию в стейкинге Ethereum за счет снижения входных барьеров и улучшения структуры вознаграждений, а также поддерживают ценность сети.

Рестейкинг предполагает более сложное взаимодействие между различными протоколами и сетями, что создает ряд дополнительных рисков для стейкекров криптовалют. Вот некоторые из ключевых рисков:

- Взлом смарт-контрактов. Как и в случае с любым протоколом DeFi, безопасность рестейкинга зависит от смарт-контрактов. Эти контракты могут иметь уязвимости или ошибки, которые можно использовать, что потенциально может привести к потере поставленных активов.

- Риски сложности и интеграции. Механизм рестейкинга обычно предполагает взаимодействие с несколькими протоколами и уровнями блокчейна, что увеличивает сложность и вероятность возникновения проблем, связанных с интеграцией, совместимостью и передачей данных. Это может повлиять на безопасность и доступность активов.

- Регуляторные риски. Нормативно-правовая среда для криптоактивов все еще развивается, и в будущем могут появиться правила, которые повлияют на жизнеспособность или работу протоколов рестейкинга.

- Риски ликвидности. Хотя ликвидные токены обеспечивают ликвидность заблокированных в стейкинге средств, могут возникнуть сценарии, когда рынок ликвидных токенов станет неликвидным, что повлияет на возможность эффективно торговать ими или их использовать.

- Риски контрагента. В некоторых моделях рестейкинга могут существовать риски контрагента, связанные с платформами или валидаторами, участвующими в процессе рестейкинга.

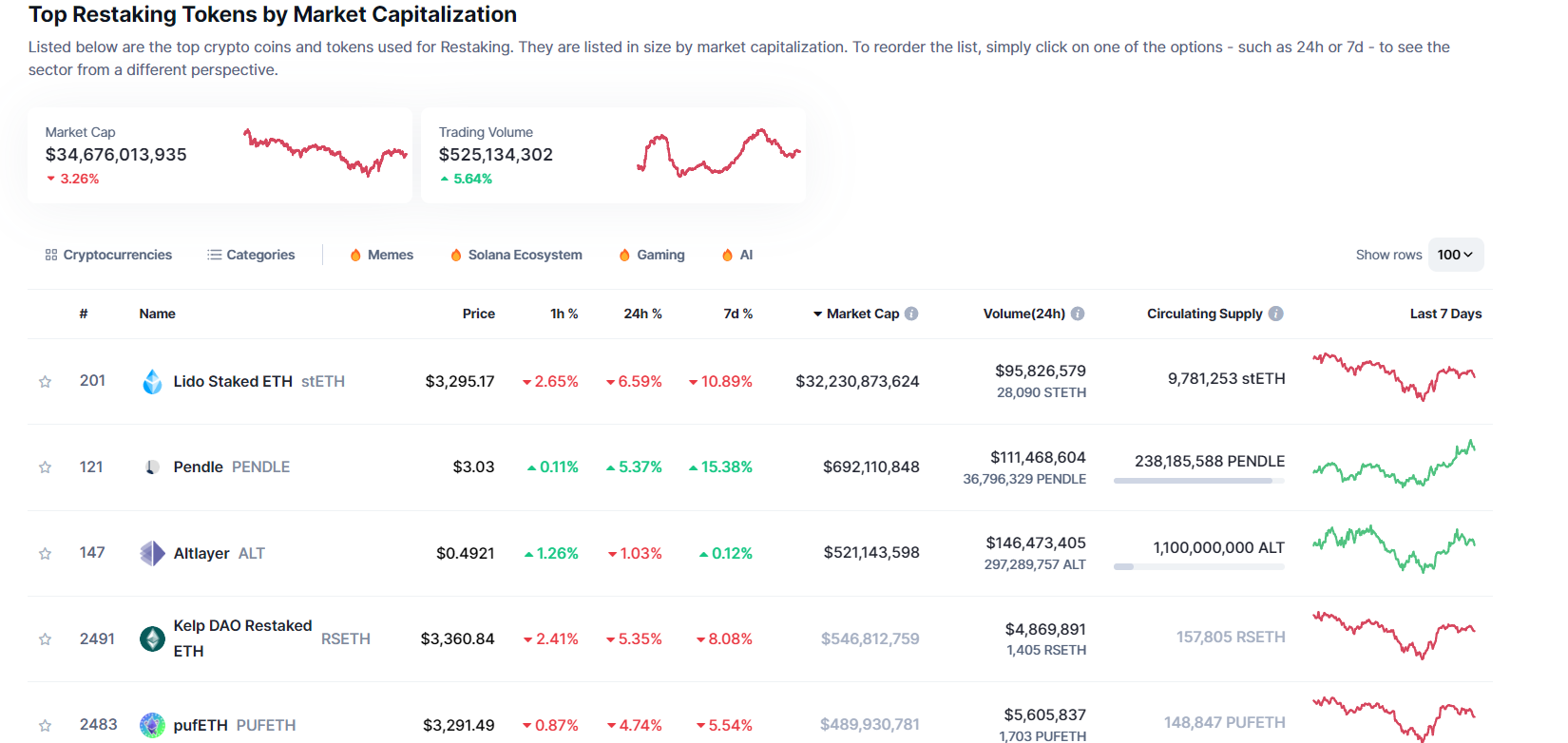

Примеры рестейкинга

EigenLayer. Это протокол рестейкинга, разработанный для экосистемы Ethereum. Он предоставляет инновационную платформу, которая соединяет стейкеров, AVS, боковые цепочки (sidechains), уровни доступности данных и всевозможные блокчейн-приложения. Недавно компания EigenLayer привлекла значительные инвестиции, в том числе раунд финансирования серии B в размере 100 миллионов долларов от Andreessen Horowitz, что продемонстрировало большой потенциал проекта.

Puffer Finance. Объединяя ликвидный стейкинг Ethereum с собственными функциями рестейкинга EigenLayer, Puffer Finance предоставляет собственный протокол ликвидного стейкинга, который снижает входные барьеры и решает проблемы децентрализации. Его главная особенность в том, что он позволяет пользователям использовать залог для входа на рынок рестейкинга.

Renzo protocol. Эта система упрощает процесс рестейкинга Ethereum и связывает пользователей с экосистемой EigenLayer. Протокол позволяет пользователям зарабатывать ezETH, предоставляя механизм эффективного использования капитала и вознаграждая комбинацией Eigen Points и Renzo Points, добавляя уникальный уровень стимулов для повторного участия.

Kelp DAO. Это децентрализованная автономная организация, которая является частью экосистемы Liquid Restake Tokens (LRT). Она создана для того, чтобы разблокировать ликвидность и предоставить возможности для получения наград в DeFi-пространстве для активов, участвующих в рестейкинге. Kelp DAO использует инновационные механизмы для увеличения доходности стейкинга Ethereum, позволяя участникам получать дополнительные вознаграждения в виде Kelp Miles и буст поинтов EigenLayer. Это предоставляет пользователям гибкость в управлении их стейкинговыми активами и способствует расширению возможностей в сфере DeFi.

etherFi. Как некастодиальный децентрализованный протокол ставок ETH, etherFi выделяется тем, что предлагает пользователям контроль над своими закрытыми ключами при участии в рестейкинге. Он способствует развитию рынка услуг Node, повышая эффективность экосистемы и предоставляя уникальные услуги в условиях реструктуризации.

Заключительные мысли

Хотя рестейкинг Ethereum все еще находится на ранних стадиях, он представляет собой интересный подход к сетевой безопасности, а также к тому, как пользователи могут активно вносить вклад в обе эти задачи. Однако, как и любой новый финансовый механизм, рестейкинг сопряжен с собственным набором рисков и сложностей, требующих тщательной комплексной проверки и вдумчивого подхода к принятию инвестиционных решений. Поэтому, прежде чем вкладывать свои деньги в рестейкинг, убедитесь, что выбранный вами протокол имеет хорошую репутацию и непробиваемую безопасность.